在政策与资本的双重驱动下,绿色金融与绿色建筑的发展与投资潜力已经成为市场瞩目的焦点。近日,仲量联行发布的《绿色金融与地产白皮书》显示,中国商业地产保持稳健,增值型物业投资策略逐渐成为市场主流——采用节能、经济、环保和资源高效利用等方式所打造的绿色建筑,因其增值效益开始受到机构投资者的关注和青睐。

针对房地产投资者投资于绿色资产的决策要素、驱动因素和回报预期,仲量联行联合全球房地产ESG绩效评估机构“全球房地产可持续性指标(GRESB)”向超过60家来自房地产开发商、地产投资基金、独立资深投资者发起调查研究,并在白皮书中公布调研结果,旨在全面解析中国绿色地产的投资前景。

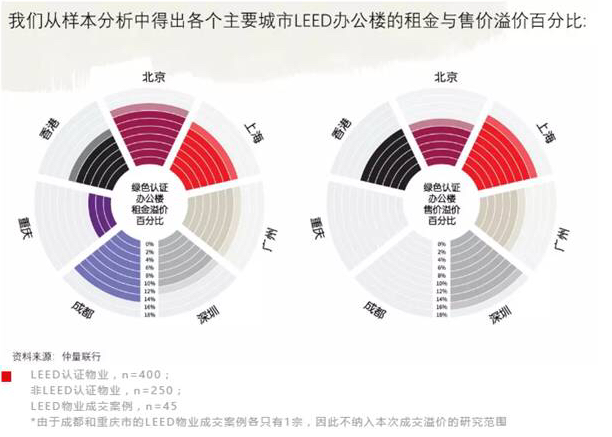

调研结果显示,绿色建筑认证作为一种投资“标签”,是投资者在做出决策时最为看重的标准。在众多国内外认证体系中, LEED认证体系具有较强的行业影响力。在美国绿色建筑委员会(USGBC)的支持下,仲量联行对北京、上海、广州、深圳、成都、重庆和香港等中国主要城市中发展区位相对成熟的办公物业进行深入的数据分析后得出结论:拥有LEED认证的办公楼在租金与资产成交价方面确实存在不同租金水平和售价溢价。在租金方面,截至2019年上半年,拥有LEED认证的办公楼平均租金比非绿色认证的办公楼高出6.1%-13.8%。在物业成交方面,全国范围内核心商务区LEED办公楼的平均交易单价远高于非LEED项目,北、上、广、深等一线城市的LEED认证项目更具有至少10%的售价溢价,其中上海和深圳的绿色办公楼的成交溢价甚至超过租金溢价。如果将运营成本和改造成本纳入考量,绿色建筑的内部收益率(IRR)比投资于非绿色建筑高出约2.5-2.8%,与大部分投资者预期相符。

数据显示,在调查中绝大部分的受访者认为,绿色建筑认证与评级为优质资产提供了投资“标签”和保证,因此成为考虑投资的先决因素;与传统资产相同的是,财务回报依然是绿色投资的主要驱动因素,绿色理念的执行亦须符合市场化的经济效益;大约85%的受访者认为绿色资产具备更大的升值潜力,平均持有期为9.7年,远远超过市场上大部分投资基金4至6年的持有期。同时相较非绿色资产,接近70%的受访者认为绿色资产可达到更高的内部回报率(IRR),其中有接近一半的受访者预期IRR的提升有望达到5%左右,也因此对绿色资产表现出更大的关注度和偏好。

然而,目前市场上还暂未出现大规模的改造浪潮,只有25%的受访者曾在过去五年进行过有关绿色资产的升级。对此,仲量联行中国区评估咨询服务部高级董事甘启善表示,无论是开发商、投资者,还是专业服务机构,都应当把握时代机遇,积极拥抱绿色、智能、创新的理念,才能持续成为房地产行业的领跑者。

92d74f1a-cee4-40ed-b903-788bad52f9b3.jpg)

95159955-b4c8-487b-836f-30b5353a2e86.jpg)

ca265386-3601-487f-96fc-100f4e33c6cb.jpg)

337aad36-9501-411d-86ac-b772b6c312a8.jpg)

5fafb601-393f-4cb0-9830-c83019825268.jpg)

6403860b-e2f6-40fb-9ae7-63e47034da30.jpg)

06696509-b187-4d86-8624-566ea32146f2.png)

aad8cfc8-77a4-48da-bff3-93455f20b989.jpg)

d485e6d8-c686-4f5d-9be0-ecd399474cb4.jpg)

e5b9cffd-1311-4d42-9959-1af16c6f830f.jpg)

de09454a-eab5-4e91-8b85-9da84f81c380.jpg)

100c73ee-8af4-4412-b9c3-f82760856511.jpg)